वसंत माधव कुळकर्णी

आयडीएफसी गव्हर्मेंट सेक्युरीटीज फंड कॉन्स्टंट मॅच्युरिटी प्लान

‘फ्रँ्रँकलिन टेम्पल्टन’ प्रकरण घडल्यापासून अनेकजण एखाद्या फंडाच्या गुंतवणुकीतील धोका कसा ओळखावा याबद्दल विचारतात. सध्याचा कालावधी हा क्रेडीट रिस्क फंडांचा नव्हे हे मागील वर्षभरात चार वेळेला फंड विश्लेषणाच्या निमित्ताने सुचविले आहे. अर्थव्यवस्थेच्या सध्याच्या स्थितीचा क्रेडीट रिस्क फंडांवर परिणाम होत आहे. सेबीने त्याचे वर्गीकरण ‘डबल ए प्लस’पेक्षा कमी पत असलेल्या फंडांची ‘क्रेडीट रिस्क’ म्हणून वर्गीकरण केले आहे. परंतु पत आणि रोख्याची रोकड सुलभता यांच्यात व्यस्त समंध असतो. उच्च पत असणारे रोखे रोकड सुलभ असतात. क्रेडीट रिस्क फंडात गुंतवणूक करणाऱ्यांनी फंडाचा पोर्टफोलिओ शेवटचा कधी बघितला हे आठवून पाहावे. तो महिना आठवत नसेल तर क्रेडीट रिस्क फंडात गुंतवणूक करण्याचा धोका पत्करण्यास सक्षम नाही असे समजावे.

गुंतवणुकीत रोकड सुलभता असलेला एक तरी फंड असावा या उद्देशाने मुद्दलाची उच्च सुरक्षितता आणि रोकड सुलभता जोपासणाऱ्या आयडीएफसी गव्हर्मेंट सेक्युरीटीज फंड — कॉन्स्टंट मॅच्युरिटी प्लान या फंडाची गुंतवणुकीसाठी शिफारस करीत आहे. केंद्र सरकारच्या रोख्यांतील गुंतवणूक आणि गुंतवणुकीत असलेल्या रोख्यांची सरासारी १० वर्षे मुदत असणे ही या फंडाची वैशिष्टय़े. फंडाच्या गुंतवणुकीत असलेले रोखे वेगवेगळ्या रोखे मंचावर सर्वाधिक उलाढाल असलेल्या रोख्यांपैकी म्हणजे रोकड सुलभ आहेत. या फंडाच्या गुंतवणुकीसाठी आखलेली चौकात सुस्पष्ट असल्याने व्याजदर निर्देशात्मक निर्णय घेण्याकरिता ही चौकट समष्टि आर्थिक परिस्थितीचा अभ्यास करून मर्यादित रणनीती आखण्यास मदत करते. व्याजदर विषयक रणनीती निश्चित असल्याने फंडातील गुंतवणुकीला व्याजदर चढ उतारांची जोखीम मर्यादित असते. एप्रिल २०१० ते ३१ मार्च २०२० या कालावधीत प्रत्येक तिमाहीत फंड गटातील सरासरीपेक्षा अधिक परतावा दिला आहे. फंडाची जुलै – सप्टेबर २०१३ या तिमाहीत सर्वात खराब (-१.३४) तर एप्रिल जुलै २०१९ (९.८२%) या तिमाहीत सर्वात चांगली कामगिरी झाली. ऑक्टोबर २०१८ ते सप्टेंबर २०१९ दरम्यान फंडाने २३.०९ टक्के परतावा दिला होता.

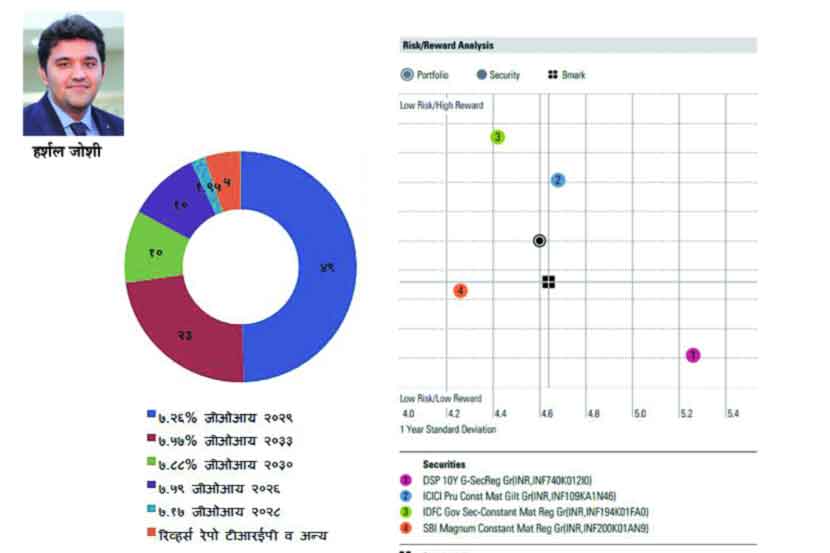

मागील आर्थिक वर्षांची शेवटच्या तिमाही रोखे बाजाराने अलीकडच्या दिवसांत अनुभवलेली सर्वाधिक अस्थिर तिमाही होती. केंद्र सरकारच्या १० वर्षे मुदतीच्या रोख्यांच्या व्यवहाराला १ जानेवारी रोजी ६.५०% टक्क्य़ांनी सुरवात होऊन ३१ मार्च रोजी बंद होताना परताव्याचा दर ६.१३% वायटीएम राहिला. तिमाही दरम्यान केंद्र सरकारच्या ६.४५% जीजीएल २०२९ या १० वर्षे मुदतीच्या रोख्यांचे सरलेल्या तिमाहीतील व्यवहार तपासले तर १४ जानेवारीला कमाल ६.६९% वायटीएम तर ९ मार्च रोजी ५.९९% वायटीएम या किमान पातळीदरम्यान व्यवहार झाले. मागील आर्थिक वर्ष हे सर्वाधिक व्याजदर कपात (रेपो दर) कपातीचे वर्ष होते. मागील वर्षी केंद्र सरकारच्या १० वर्षे रोख्यांचे व्यवहार ७.४९% (२२ एप्रिल २०१९) ते ५.९९% (९ मार्च २०२०) या अनुक्रमे कमाल आणि किमान पातळीवर झाले. ‘जी-सेक टेन इअर्स कॉन्स्टंट मॅच्युरिटी’ फंड गटात चार फंड घराण्यांचे फंड आहेत. पैकी हा फंड १ वर्ष, ३ वर्ष आणि ५ वर्षे कालावधीत क्रिसिलच्या ‘टॉप क्वोरटाईल’मध्ये असलेला फंड आहे. रोकड सुलभता आणि मुद्दलाची सुरक्षिततेच्या शोधात असणाऱ्या गुंतवणूकदारासाठी हा आदर्श पर्याय आहे. या फंडाच्या जोखीम – समायोजित परताव्यात अन्य स्पर्धक फंडांच्या अस्थिरता कमी आहे. हर्शल जोशी हे या फंडाचे १५ मे २०१७ पासून निधी व्यवस्थापक आहे. आयडीएफसी हे फंड घराणे जोखीम स्वीकारण्यात पारंपारिक पठडीतले म्हणून ओळखले जाते. हा फंड केंद्र सरकारच्या रोख्यांत गुंतवणूक करीत असल्याने मुद्दलाची जोखीम जवळजवळ शून्य तरीही समष्टि अर्थव्यवस्थेतातील बदलाला हे रोखे संवेदनशील असतात. अर्थसंकल्प सादर झाल्यानंतर झालेल्या घडामोडींमुळे सद्य आर्थिक वर्षांच्या वित्तीय तुटीबाबत अनिश्चितता आहे. अर्थसंकल्प सादर झाल्यापासून वृद्धीदराच्या अंदाजातील घसरण नोंदवल्यामुळे अर्थसंकल्पात अंदाज व्यक्त केलेल्यापेक्षा प्रत्यक्ष कराचे संकलन कमी असेल. अर्थव्यवस्था ४ टक्के दराने वाढेल असा अंदाज व्यक्त होत असल्याने परिणामी, रेपो दरात पाऊण टक्क्य़ाची कपात करूनही ‘यिल्डकव्र्ह’ विचलित झाले नाहीत. लवकरच अर्थमंत्री सुधारित आकडेवारी जाहीर करतील, असे वृत्त आहे. व्यापार चक्राचा सर्वाधिक परिणाम केंद्र सरकारच्या रोख्यांच्या किंमतीवर होत असतो. व्याजदर बदलांशी रोख्यांच्या किंमती अतीसंवेदनशील असतात. किंमतींच्या चढ उतारामुळे गुंतवणुकीवर अल्पकाळात तोटा होण्याची शक्यता असल्याने हा फंड व्याज दराशी संबंधित जोखमीच्या स्वीकारण्यास परिपक्व गुंतवणूकदारांसाठीच आहे. हा फंड मुखत्वे उच्च कर मात्र असलेल्या गुंतवणूकदारांसाठी निर्देशांकातीत लाभामुळे अधिक फायद्याचा आहे. जे गुंतावणूकदार करमुक्त व्याज असलेले रोखे खरेदी करतात त्यांना तीन वर्षे किंवा अधिक कालावधीच्या गुंतवणुकीवर करमुक्त व्याज असलेल्या रोख्यांपेक्षा अधिक कर समायोजित परतावा मिळेल.