बिर्ला सनलाईफ डायनॅमिक बाँड फंड

रोखे गुंतवणूक असणारे म्युच्युअल फंड वैयक्तिक गुंतवणूकदारांच्या खिजगणतीत नसतात, असे दुर्दैवाने म्हणावे लागेल. मागील आर्थिक वर्षांत म्युच्युअल फंडात ३९ लाख नवीन खाती (फोलियो) उघडली गेली. यातील वैयक्तिक गुंतवणूकदारांच्या खात्यांपैकी ९८% खाती ही समभाग गुंतवणूक असलेल्या म्युच्युअल फंडातील होती. याचाच अर्थ फारच कमी वितरक व सल्लागार आपल्या गुंतवणूकदारांना रोखे म्युच्युअल फंडात गुंतवणुकीचा सल्ला देत असावेत.

गेल्या वर्षी ‘लोकसत्ता अर्थ वृत्तांत’साठी ‘नियोजनभान’ या सदराच्या निमित्ताने अनेक वाचकांचे नियोजन तपासण्यास मिळाले. विशेष नमूद करण्याची गोष्ट अशी की ज्यांचे नियोजन प्रसिद्ध झाले त्याहून कितीतरी अधिक वाचकांनी सल्ला घेतला. यापैकी एकही असा गुंतवणुकदार सापडला नाही ज्याची रोखे गुंतवणूक करणाऱ्या म्युच्युअल फंडात ‘सिप’ सुरू आहे. आज शिफारस असलेल्या बिर्ला सनलाईफ डायनॅमिक बॉंड फंडात एक ते १० वर्षे ‘सिप’ केलेल्या गुंतवणूकदारांना मिळालेला करपश्चात परतावा व स्टेट बँकेच्या आवर्ती योजनेत मिळालेल्या करपश्चात परतावा यांची तुलना करणारा आलेख सोबत दिला आहे. बँकेचा परतावा हा बिर्ला सनलाईफ डायनॅमिक बाँड फंडाच्या ‘सिप’ गुंतवणुकीच्या परताव्याच्या दराहून ०.५ ते १.१७% कमी आहे. (स्रोत: valueresearchonline.com)

रोख्यांच्या किंमती या अन्य घटकाप्रमाणे मागणी व पुरवठय़ावर अवलंबून असतात. आर्थिक वर्ष २०१० मध्ये केंद्र सरकारने बाजारातून सर्वाधिक कर्ज उचल केली. या कर्जाला वेसण घालण्यासाठी रिझव्र्ह बँकेचे तत्कालीन गव्हर्नर दुव्वुरी सुब्बराव यांनी व्याजदर वाढविण्याचा निर्णय घेतला. २०१० पासून सरकारची कर्ज उचल टप्प्याटप्प्याने कमी झाल्यामुळे केंद्र सरकारच्या रोख्यांचा पुरवठा कमी झाला आहे. रिझव्र्ह बँकेचा रोखे बाजारात हस्तक्षेप (ओपन मार्केट ऑपरेशन) २०१० पासून केंद्र सरकार कडून रोख्यांची विक्री ४ टक्क्य़ांनी घटली आहे. आर्थिक वर्ष २०१७ मध्ये केद्र सरकार सहा लाख कोटींची कर्जउचल करणार असून यापैकी तीन लाख कोटी इतकी रक्कम केंद्र सरकार रोख्यांच्या मुदतपूर्तीमुळे रोखेधारकांना परत करणार आहे. या व्यतिरिक्त ६० हजार कोटींचे ‘उदय रोखे’ (Ujwal DISCOM Assurance Yojana) रोखे गुंतवणूकदारांना उपलब्ध होतील. या रोख्यांना केंद्र सरकारच्या वतीने रिझव्र्ह बँकेने ‘एसएलआर’ मान्यताप्राप्त रोख्यांचा दर्जा दिला असल्याने व या रोख्यांचा व्याजदर केंद्र सरकारच्या रोख्यांच्या व्याजदराहून अधिक असल्याने बँका हे रोखे मोठय़ा प्रमाणावर खरेदी करतील अशी अपेक्षा आहे. रिझव्र्ह बँकेने बाजारात हस्तक्षेप करून अडीच लाख कोटींची रोकडसुलभता वाढविण्याचे निश्चित केले आहे. तेलाच्या किंमतीत घट झाल्याने अनुदानावरच्या खर्चात मोठी कपात झाली आहे. परिणामी घटलेला रोखे पुरवठा व अंदाजे दीड लाख कोटींची अतिरिक्त रोकडसुलभता लक्षात घेता या वर्षअखेरपर्यंत केद्र सरकारच्या १० वर्षे मुदतीच्या रोख्यांच्या परताव्याचा दर सध्याच्या ७.४७ टक्क्य़ांवरून ७ टक्क्य़ांपर्यंत कमी होईल.

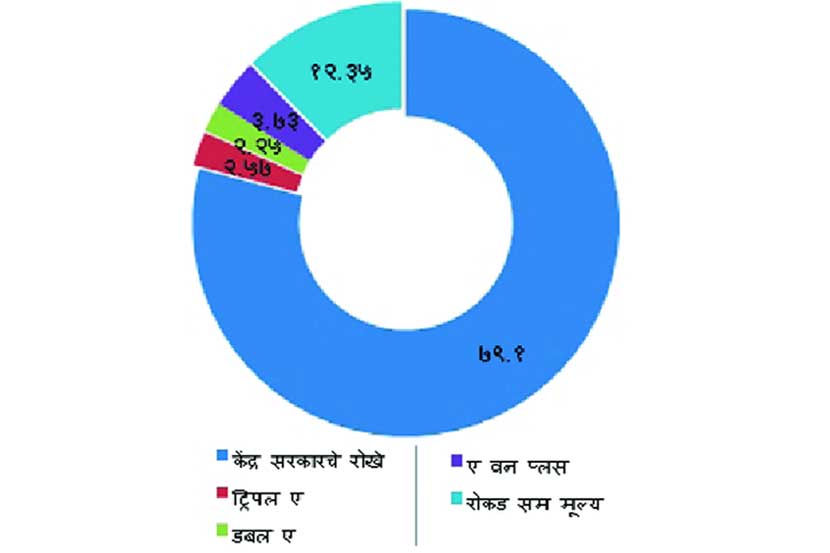

२७ सप्टेंबर २००४ रोजी पहिली एनएव्ही जाहीर झालेल्या या फंडाने फंडाच्या सुरुवातीपासून गुंतवणूक केलेल्या गुंतवणूकदारांना ८.८१% परतावा दिला आहे. फंडाची सर्वाधिक गुंतवणूक सरकारी रोख्यात असून फंडाने ‘अअ’ पेक्षा कमी पत असणाऱ्या रोख्यात गुंतवणूक केलेली नाही. साहजिकच फंडाने गुंतवणूक केलेल्या रोख्यांची पत अन्य स्पर्धक फंडांच्या सरासरीहून चांगली आहे. फंडाचे ‘मॉडिफाइड डय़ुरेशन’ ८.१७ वर्षे असून गुंतवणूक केलेल्या रोख्यांची सरासरी मुदत १.९६ वर्षे आहे. हा फंड सक्रिय निधी व्यवस्थापन असलेला फंड आहे. अर्थव्यवस्थेतील व्याजदर तत्कालीन रोकड सुलभता व अन्य बाबी विचारात घेऊन रोख्यांची सरासरी मुदतपूर्ती निश्चित केली जाते. ‘व्हॅल्यू रिसर्च’ने या फंडाला चार तारे तर ‘मॉर्निग स्टार’ने पाच तारे ही पत निश्चित केली आहे.

बाजाराच्या वर्तणुकीचा अंदाज कधीच वर्तविता येत नसतो. सामान्यत: गुंतवणूक सल्लागारांनी आपल्या अशिलांचे हित जपणे अपेक्षित असते. म्युच्युअल फंडांच्या वितरकांसाठी ‘अॅम्फी’ची आदर्श आचारसंहिता तर सल्लागारांसाठी ‘सेबी इन्व्हेस्टमेंट अॅडव्हायजर रेग्युलेशन २०१३’ च्या अधीन व्यवसाय करणे अपेक्षित आहे. परंतु नैतिक कर्तव्यापेक्षा वितरक व सल्लागार व्यावसायिक हिताला प्राधान्य देत असण्याची शक्यता आहे. अशी शंका येण्यास कारण की, म्युच्युअल फंडाच्या एकूण १३ लाख कोटींच्या मालमत्तेपैकी चार लाख कोटींची मालमता समभाग गुंतवणूक असलेली असून ९ लाख कोटींची मालमत्ता रोखे गुंतवणूक असलेली आहे. मागील आर्थिक वर्षांत म्युच्युअल फंडात ३९ लाख नवीन खाती उघडली गेली. यातील वैयक्तिक गुंतवणूकदारांच्या खात्यांपैकी ९८% खाती ही समभाग गुंतवणूक असलेल्या म्युच्युअल फंडातील होती. याचाच अर्थ ९९% वितरक व सल्लागार आपल्या गुंतवणूकदारांना रोखे म्युच्युअल फंडात गुंतवणुकीचा सल्ला देत नाहीत. याचे एक कारण फंड घराणी आपल्या वितरकांना समभाग गुंतवणूक असलेले म्युच्युअल फंड विकण्यास लागणारे कौशल्य विकसित करण्यास कार्यशाळा आयोजित करतात, तितके प्रयत्न रोखे गुंतवणूक असलेल्या योजना विकण्यासाठी कौशल्य विकास कार्यक्रम घेताना दिसत नाहीत.

गुंतवणूकदाराने त्याच्या वयाइतके टक्के निश्चित उत्पन्न देणाऱ्या साधनांत गुंतविणे गरजेचे असते. गुंतवणूकदारांची जोखीम घेण्याची मानसिकता थेट समभाग गुंतवणुकीपासून गुंतवणुकीतील जोखीम टाळून बँकेत मुदत ठेव करणाऱ्यापर्यंत असते. या दोन टोकाच्या मानसिकतांमध्ये अनेक गुंतवणूक पर्याय उपलब्ध आहेत. ‘लोकसत्ता अर्थब्रम्ह’च्या प्रकाशन सोहळ्यात एका सन्मानीय वक्त्याने प्रत्येक महिन्याच्या पहिल्या सोमवारी प्रसिद्ध होणाऱ्या आर्थिक व्यक्तिमत्व या सदराचा विशेष उल्लेख केला. गुंतवणूकदारांच्या आर्थिक व्यक्तिमत्वाला साजेशी व वित्तीय उद्दिष्टांशी सुसंगत गुंतवणूक साधनांची निवड करणे गरजेचे असते. अत्यंत अल्प जोखीम स्वीकारण्याच्या पातळीवर असलेला गुंतवणूकदार समभागसंलग्न गुंतवणूक एक वेळ टाळू शकेल. परंतु जोखीम सहन करण्याच्या कुठल्याही पातळीवर असला तर त्याला रोखे गुंतवणूक टाळता येत नाही. रोखे गुंतवणुकीचे प्रमाण कमी अधिक होऊ शकेल. जर वितरक किंवा सल्लागार ही गुंतवणूक सुचवत नसेल तर तर स्वत: ही गुंतवणूक करण्याचा आग्रह धरणे आवश्यक आहे.

shreeyachebaba@gmail.com