रिलायन्स इक्विटी सेव्हिंग्ज फंड

गुंतवणुकीच्या वेगवेगळ्या कालावधीसाठी आणि जोखीम स्वीकारण्याच्या पातळीनुसार म्युच्युअल फंडातील गुंतवणुकीचे विविध पर्याय उपलब्ध आहेत. आता कमी होणारे व्याज दर व बदललेल्या कर नियमांमुळे इक्विटी सेव्हिंग्ज फंड हा फंड प्रकार मूळ धरू लागला आहे. हा पर्याय आजपर्यंत समभाग गुंतवणूक जोखमीची असते या भीतीपोटी म्युच्युअल फंड टाळलेल्या परंतु बँकांच्या मुदत ठेवींचे व्याज कमी होत असल्याने म्युच्युअल फंडांकडे वळू इच्छिणाऱ्या गुंतवणूकदारांसाठी आहे.

गरज ही शोधाची जननी असते, या वाक्याची अनुभूती यावी अशा गोष्टी आपण आपल्या आसपास अनुभवत असतो. ज्याप्रमाणे वेगवेगळ्या उद्योगांत घडतात त्याप्रमाणे म्युच्युअल फंड उद्योगातही काळाच्या गरजेनुरूप बदल घडत असतात. वेगाने आर्थिक सुधारणा करण्याची ग्वाही देत सत्तेवर आलेल्या भाजप सरकारच्या पहिल्याच अर्थसंकल्पात जुलै २०१४ मध्ये रोखे गुंतवणुकीवर मिळणाऱ्या दीर्घकालीन भांडवली नफ्याची कालमर्यादा १ वर्षांवरून ३ वर्षे केली गेली. नियमातील या बदलाआधी म्युच्युअल फंडांच्या रोखे आणि समभाग गुंतवणूक करणाऱ्या योजनांतील गुंतवणूक असा भेद न करता एका वर्षांनंतरचा भांडवली नफा करमुक्त होता. या नियम बदलामुळे म्युच्युअल फंडात आणि विशेषत: जोखीम स्वीकारण्यास इच्छुक नसलेला आणि एक वर्षांपेक्षा अधिक परंतु तीन वर्षांपेक्षा कमी कालावधीसाठी रोखे गुंतवणूक करणाऱ्या गुंतवणूकदारांचा एक मोठा वर्ग म्युच्युअल फंड गुंतवणुकीपासून दुरावला.

गुंतवणूकदारांचा हा वर्ग मुख्यत्वे त्याकाळी म्युच्युअल फंडाच्या ‘फिक्स्ड मॅच्युरिटी प्लान’मध्ये मोठय़ा प्रमाणावर गुंतवणूक करणारा होता. या गुंतवणूकदारांच्या समुदायासाठी कर कार्यक्षम परंतु कमी जोखमीचा (किमान बँकांच्या मुदत ठेवींइतका परतावा देणारा) पर्याय निर्माण करण्याच्या गरजेतून इक्विटी सेव्हिंग्ज फंड या प्रकारच्या फंडांची सुरुवात झाली. आजचा ‘रिलायन्स इक्विटी सेव्हिंग्ज फंड’ याच वर्गवारीतील आहे. या प्रकारच्या फंडात ६५ टक्क्यांपेक्षा अधिक समभागसदृश गुंतवणूक असल्याने इक्विटी सेव्हिंग्ज फंडातून मिळणाऱ्या भांडवली लाभासाठी (वृद्धी आणि लाभांश) समभाग गुंतवणूक करणाऱ्या फंडांतून मिळणाऱ्या नफ्यावरील कर आकारणीचे नियम लागू होतात. हे नियम गुंतवणूकदारांना दोन प्रकारे लाभदायक ठरतात. या फंडांनी दिलेल्या लाभांशावर लाभांश वितरण कर भरावा लागत नाही. दुसरा फायदा असा की, गुंतवणूक केल्यापासून एक वर्षांनंतरचा काढून घेतलेला भांडवली नफा करमुक्त असतो.

निश्चलनीकरणानंतर बँकांकडे मोठय़ा प्रमाणावर निधी जमा झाल्याने त्या दरम्यान आणि रिझव्र्ह बँकेने देखील रेपो दरात कपात केल्याचा परिणाम म्हणून बँकांच्या मुदत ठेवींचे व्याजदर मोठय़ा प्रमाणावर कमी झाले. एका वर्षांपूर्वी ३ वर्षे मुदतीच्या बँकांच्या ठेवींवर मिळणारे ८-८.५ टक्के वार्षिक व्याज कमी होऊन सध्या ५.५-६.५ टक्के या दरम्यान आले आहेत. मिळणाऱ्या व्याजावर कर आकारणीपश्चात परताव्याचा दर (कर आकारणीच्या टप्प्यानुसार) ३.५ ते ४.७५ टक्के दरम्यान असतो. रिलायन्स इक्विटी सेव्हिंग्ज फंडातील गुंतवणुकीवर मागील एका वर्षांत ८ सप्टेंबर २०१७च्या रेग्युलर ग्रोथ एनएव्हीनुसार ११.२३ टक्के भांडवली लाभ मिळाला आहे. हा लाभ करमुक्त आहे.

फंडाच्या माहितीपत्रकानुसार या फंडाची समभाग गुंतवणूक एकूण मालमत्तेच्या ४० टक्क्यांपेक्षा अधिक असत नाही. सध्या फंडाची समभाग गुंतवणूक ३८ टक्के आहे. समभाग गुंतवणूक मुख्यत्वे लार्जकॅप प्रकारच्या समभागात गुंतविलेली आहे. फंडाच्या गुंतवणुकीत एचडीएफसी बँक, इन्फोसिस, मारुती सुझुकी, सन फार्मा आणि आयसीआयसीआय बँक हे आघाडीचे पाच समभाग आहेत. फंड ३५ टक्के गुंतवणूक अव्वल पत असलेल्या रोख्यांत करत असून रोखे गुंतवणूक सक्रिय परंतु साहस टाळणाऱ्या पद्धतीने हाताळली जाते. रोखे गुंतवणुकीत ‘क्रेडिट कॉल्स’ टाळून ‘अक्रुअल कॉल्स’ घेण्यावर निधी व्यवस्थापकाचा भर आहे. या फंडातील गुंतवणुकीत ३ ते ५ वर्षे मुदत असलेल्या रोख्यांचा समावेश करण्यात आला आहे. आर्बिट्राज गुंतवणूक प्रकार हा समभाग संतुलनासाठी राखून, एकूण समभाग गुंतवणुकीची पातळी ६५ टक्क्यांपेक्षा कमी होणार नाही इतपत हिस्सा या प्रकारात गुंतविलेला असतो.

या फंडाच्या कामगिरीचे मोजमाप करण्यासाठी ४० टक्के क्रिसिल लिक्विड फंड इंडेक्स + ३० टक्के क्रिसिल शॉर्टटर्म बॉण्ड इंडेक्स + ३० टक्के निफ्टी ५० निर्देशांक हे सूत्र संदर्भ निर्देशांक म्हणून वापरले जाते. संजय पारिख हे या फंडाचे निधी व्यवस्थापक आहेत. ते या फंडाव्यतिरिक्त रिलायन्स रेग्युलर सेव्हिंग्ज (बॅलंस्ड), रिलायन्स मंथली इन्कम फंड, रिलायन्स रिटायरमेंट फंड इन्कम ऑप्शन आणि रिलायन्स रिटायरमेंट फंड वेल्थ क्रिएशन ऑप्शन या फंडांचे सुद्धा निधी व्यवस्थापक आहेत.

गुंतवणुकीच्या वेगवेगळ्या कालावधीसाठी आणि जोखीम स्वीकारण्याच्या पातळीनुसार म्युच्युअल फंडातील गुंतवणुकीचे विविध पर्याय उपलब्ध आहेत. हा फंड आजपर्यंत समभाग गुंतवणूक जोखमीची असते या भीतीपोटी म्युच्युअल फंड टाळलेल्या परंतु बँकांच्या मुदत ठेवींचे व्याज कमी होत असल्याने म्युच्युअल फंडांकडे वळू इच्छिणाऱ्या गुंतवणूकदारांसाठी आहे. जे गुंतवणूकदार दोन ते तीन वर्षे या कालावधीसाठी गुंतवणूक करून वार्षिक ६ ते ७ टक्के (एका वर्षांपूर्वीच्या बँकांच्या मुदत ठेवीइतका दर) भांडवली वृद्धी कमवू इच्छितात असे गुंतवणूकदार या फंडाचा समावेश आपल्या गुंतवणुकीत करू शकतील. या फंडाने नुकताच गुंतवणुकीवर मासिक लाभांश घेण्याचा पर्यायदेखील उपलब्ध करून दिला आहे. फंडाने मागील एका वर्षांत ११.०६ तर दोन वर्षांत १०.८२ टक्के भांडवली वृद्धी दिली असली, तरी मागील दोन वर्षांपूर्वीच्या तुलनेत समभागांचे मूल्यांकन आणि त्यामुळे नवीन गुंतवणुकीवर मिळू शकणाऱ्या भांडवली वृद्धीवर आलेली मर्यादा तसेच कमी झालेले व्याजदर पाहता गुंतवणूकदारांनी नवीन गुंतवणुकीवर वार्षिक ६ ते ७ टक्क्यांच्या भांडवली वृद्धीची अपेक्षा बाळगणे योग्य ठरेल. फंडाच्या पहिल्या दिवशी एक लाख रुपये गुंतविलेल्या गुंतवणूकदाराचे ८ सप्टेंबर २०१७च्या रेग्युलर ग्रोथ एनएव्हीनुसार १.२२ लाख झाले असून परताव्याचा दर ९.३६ टक्के आहे. याच कालावधीत स्टेट बँकेच्या मुदत ठेवीवर ६.५९ टक्के (एका वर्षांनंतर केलेल्या पुनर्गुतवणुकीमुळे) परतावा मिळाला आहे. फंडाचा परतावा करमुक्त असून मुदत ठेवींवर मिळविलेल्या व्याजावर ठेवीदाराच्या कर आकारणी दरांनुसार कर भरावा लागतो. २० टक्के कर कक्षेत असलेल्या ठेवीदाराचा मुदत ठेवींवरील परतावा ५ टक्क्यांपेक्षा थोडा अधिक आहे.

कमी होणारे व्याजदर आणि बदललेल्या कर नियमांमुळे इक्विटी सेव्हिंग्ज फंड हा फंड प्रकार मूळ धरू लागला आहे. सर्व फंड घराण्यांच्या फंडाची मालमत्ता १० हजार कोटींवर पोहोचली असून, ३१ ऑगस्ट २०१७ रोजी रिलायन्स इक्विटी सेव्हिंग्ज फंडाच्या मालमत्तेने १,१६५ कोटींचा टप्पा गाठला आहे. समभाग गुंतवणुकीविषयी अनेक गुंतवणूकदारांच्या मनांत भीती असते. ज्यांची गुंतवणुकीतील जोखीम सहन करण्याची क्षमता फारच कमी आहे आणि गुंतवणुकीचा कालावधी तीन वर्षांपेक्षा अधिक आहे अशा गुंतवणूकदारांनी रोखे गुंतवणूक करणाऱ्या शॉर्ट टर्म बॉण्ड फंडाचा अवलंब करणे योग्य ठरेल. ज्यांचा कालावधी दोन वर्षांपेक्षा कमी आहे अशा गुंतवणूकदारांना आर्ब्रिटाज फंड आणि इक्विटी सेव्हिंग्ज फंड असे दोन पर्याय उपलब्ध आहेत.

या दोन्ही फंडाची जोखीम जवळपास सारखी आहे. म्युच्युअल फंडाची कार्यक्षमता मोजण्याचे ‘शार्प रेशो’ हे परिमाण आहे. रिलायन्स इक्विटी सेव्हिंग्ज फंडाचा शार्प रेशो ०.०७५ तर रिलायन्स आर्बिट्राज अॅडव्हांटेज फंडाचा शार्प रेशो ०.११८ आहे. एका वर्षांचा या दोन फंडाचा परतावा अनुक्रमे ११.०६ आणि ६.६५ टक्के इतका आहे. साहजिकच रिलायन्स इक्विटी सेव्हिंग्ज फंड हा या दोन फंडांपैकी अधिक चांगला पर्याय आहे.

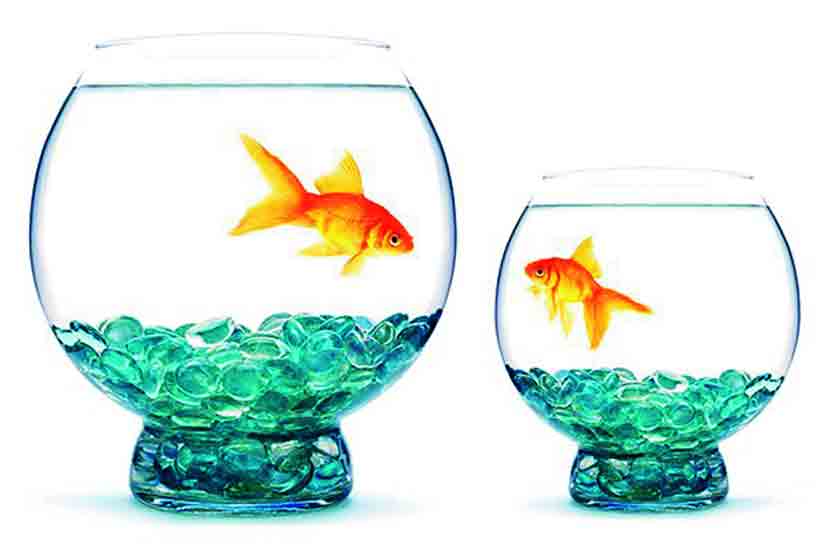

गुंतवणुकीसाठी साधने शोधताना जोखीम क्षमता आजमावणे (‘रिस्क प्रोफायलिंग’) महत्त्वाचे आहे. दोन आकडय़ांतील परताव्याचा मोह गुंतवणूकदारांना पडणे साहजिक आहे. परंतु गुंतवणुकीतील परतावा हा नेहमीच जोखमीचा एक भाग असतो. जितकी जोखीम अधिक तितका परतावा अधिक जे कोणी केवळ मागील परताव्याच्या आकर्षणाने बँकांच्या मुदत ठेवींच्या मुदतपूर्तीनंतर इक्विटी किंवा बॅलंस्ड फंडात गुंतवणूक करीत आहेत त्यांनी इक्विटी किंवा बॅलंस्ड फंडातील गुंतवणुकीतील धोका ओळखणे गरजेचे आहे.

गुंतवणूकदाराची जोखीम क्षमता आजमावणे आणि त्यानुसार फंड सुचविणे हे आर्थिक नियोजकाचे काम आहे. दुर्दैवाने गुंतवणूकदार ‘रिस्क प्रोफायलिंग’नुसार गुंतवणूक न करता परताव्याच्या मोहापायी आपल्या जोखीम क्षमतेशी अनेकदा प्रतारणा करताना दिसतात. आपल्या जोखीम पातळीला साजेसे फंड प्रकार निवडण्यात गुंतवणूकदारांचे हित आहे. नवखे गुंतवणूकदार, मुदत ठेवी आणि बँकांच्या आवर्ती ठेवींमधील पारंपरिक गुंतवणूकदार स्वत:च्या जोखीम पातळीचे भान सोडून बॅलंस्ड आणि इक्विटी फंडात परताव्याच्या मोहाने गुंतवणूक करताना दिसत आहेत. सुटलेले भान ताळ्यावर आणण्यासाठी सांगावे लागते. सांगितल्याशिवाय ‘तुला कळणार नाही’ म्हणून हा लेखन प्रपंच.

वसंत माधव कुलकर्णी

shreeyachebaba@gmail.com