वित्तक्षेत्रात मध्यवर्ती बँकेच्या अध्यक्षांचे दोन प्रकार मानले जातात. ज्या अध्यक्षांच्या दृष्टीने बेरोजगारीपेक्षा चलनवाढ अधिक मोठी समस्या आहे ते अर्थव्यवस्थेत व्याजदर चढे ठेवतात; त्यांना Hawk (हॉक – शिकारी ससाणा) मानलं जातं. याउलट ज्या अध्यक्षांना चलनवाढीपेक्षा बेरोजगारी अधिक मोठी समस्या वाटते ते व्याजदर कमी ठेवतात, म्हणून त्यांना Dove (डव्ह – शांत कबूतर) मानलं जातं. भारतीय रिझव्र्ह बँकेचे पतधोरण साधारणपणे दर दोन महिन्यांनी जाहीर केले जाते. एका पतधोरणाच्या पूर्वसंध्येला पत्रकार परिषदेत तत्कालीन गव्हर्नर डॉ. रघुराम राजन यांना एका पत्रकाराने विचारलं, ‘उद्याच्या धोरणात तुम्ही कोण आहात? जेनेट येलेनप्रमाणे डव्ह की पॉल व्होल्करप्रमाणे हॉक?’ (येलेन आणि व्होल्कर दोघेही अमेरिकन मध्यवर्ती बँकेचे अध्यक्ष होते. येलेन यांच्या कारकीर्दीत व्याजदर उतरते होते, तर व्होल्कर कारकीर्दीत व्याजदर चढे होते.) थोडक्यात, दुसऱ्या दिवशी जाहीर होणाऱ्या पतधोरणात व्याजदर वाढतील की कमी होतील याचा अंदाज घेण्याचा प्रयत्न त्या पत्रकाराने केला. त्याला उत्तर देताना जेम्स बॉण्डच्या सुप्रसिद्ध संवादाच्या चालीवर डॉ. राजन म्हणाले, ‘‘माझं नाव आहे रघुराम राजन..’’, आणि मग दुसऱ्या दिवशी जाहीर होणाऱ्या पतधोरणाला फुटू न देता, वाक्य पूर्ण करण्यासाठी ते म्हणाले- ‘‘आय डू व्हॉट आय डू!’’. साहजिकच दुसऱ्या दिवशीच्या सर्व वर्तमानपत्रांत पतधोरण आतील पानावर गेले, अन् ‘आय डू व्हॉट आय डू’ हे वाक्य गाजले! डॉ. राजन आपल्या पदावरून पायउतार झाल्यानंतर गव्हर्नर म्हणून काम करत असताना त्यांनी दिलेल्या व्याख्यानांचे संकलन वाचताना त्यांच्या तीन वर्षांच्या कार्यकाळाचे जणू सिंहावलोकन करण्याची संधी आपल्याला मिळते आणि मग ‘आय डू व्हॉट आय डू’ हे त्यांचे गाजलेले वाक्य या पुस्तकाचे शीर्षक म्हणूनही अगदी चपखल बसले आहे हे जाणवते.

डॉ. राजन यांची विविध भाषणे आणि लेख या पुस्तकात तीन भागांत संकलित केले आहेत. पहिल्या भागाचे शीर्षक आहे- ‘आरबीआयमधील दिवस’, दुसऱ्याचे- ‘आंतरराष्ट्रीय वित्तीय संकट’, तर तिसरा विभाग आहे- ‘प्रासंगिक लेखां’चा. ‘आरबीआयमधील दिवस’ या भागातील २६ भाषणे विषयानुसार नऊ उपशीर्षकांखाली मांडली आहेत. तर ‘आंतरराष्ट्रीय वित्तीय संकट’ या भागात चार लेख असून ‘प्रासंगिक लेख’ या विभागात सात लेखांचा समावेश आहे. एकूण ३७ लेखांचे हे संकलन वाचताना डॉ. राजन यांच्या बँकिंग क्षेत्रातील प्रदीर्घ अनुभवाची आणि भारतीय बँकिंग क्षेत्रासमोरील अडचणींबाबत त्यांच्या अभ्यासाची जाणीव तर होतेच, पण एका कुशल प्रशासकाच्या चिंतनाचा प्रत्यय येतो.

देशाचे करधोरण वित्त मंत्रालय ठरवते, तर पतधोरण ठरवण्याचे काम मध्यवर्ती बँकेकडे असते. पण आर्थिक उदारीकरणानंतर, संगणक क्रांतीनंतर आणि २००८ च्या जागतिक आर्थिक संकटानंतर पतधोरण ठरवण्याच्या मुख्य कामाबरोबर इतर अनेक कामांत रिझव्र्ह बँकेला जुनी धोरणे बदलावी लागली किंवा कित्येकदा संपूर्ण नव्याने विचार करावा लागला. त्यापकी अनेक बदल डॉ. राजन यांच्या कार्यकाळात घडून आले. हे बदल प्रसंगोपात होत गेले व रिझव्र्ह बँक केवळ मूक साक्षीदार बनून होती असे नसून ते सर्व बदल रिझव्र्ह बँकेच्या स्वयंप्रेरणांचा भाग होते हे सप्टेंबर, २०१३ मध्ये पदभार स्वीकारताना त्यांनी केलेल्या भाषणातून दिसून येते. आपल्या कार्यकाळात कोणत्या गोष्टी ते ऐरणीवर घेणार आहेत याचे सूतोवाच त्यांनी या भाषणातून केले होते.

चलनफुगवटा आणि व्याजदर

उद्योगक्षेत्राला कमी व्याजदर हवे असतात. याउलट ठेवीदारांना चढे व्याजदर हवे असतात. त्यामुळे व्याजदर कितीही ठेवला तरी अर्थव्यवस्थेतील एक गट नाराज होतोच. व्याजदर ठरवणे हे मध्यवर्ती बँकेचे अत्यंत महत्त्वाचे काम आहे. त्यासाठी मध्यवर्ती बँकेला चलनवृद्धीचा चालू निर्देशांक किती आहे ते माहिती असणे आवश्यक असते. त्यासाठी दर दोन महिन्यांनी प्रकाशित केला जाणारा WPI (घाऊक किंमत निर्देशांक) वापरण्याऐवजी दर महिन्याला प्रकाशित केला जाणारा CPI (ग्राहक किंमत निर्देशांक) वापरावा अशी सूचना प्रथम बिमल जालान आणि नंतर डॉ. ऊर्जित पटेल यांच्या समितीने सुचवली होती. एप्रिल, २०१४ मध्ये डॉ. राजन यांनी या सूचनेवर अंमलबजावणी करण्यास सुरुवात केली. जुन्या काळी तंत्रज्ञान फार प्रगत नसताना वापरायला सोपा असा घाऊक किंमत निर्देशांक वापरण्याशिवाय रिझव्र्ह बँकेला गत्यंतर नव्हते. या निर्देशांकाचे घटक कमी असल्याने आणि ते सर्व घाऊक बाजारातून मिळत असल्याने तो मोजायला सोपा असला तरी त्यात सेवा क्षेत्र अंतर्भूत होत नसल्याने तो महागाईबद्दल अचूक संकेत देत नाही. पण संगणक क्रांतीनंतर अधिक गुंतागुंतीचा ग्राहक किंमत निर्देशांक काढणे शक्य झाले आहे. त्याशिवाय, सेवा क्षेत्राला अंतर्भूत करणारा हा निर्देशांक शहरी आणि ग्रामीण अशा दोन्ही भागांतील लोकांना सहन कराव्या लागणाऱ्या महागाईचा संयुक्त निर्देशांक असल्याने तो अर्थव्यवस्थेच्या बाबतीत अधिक अचूक संकेत देऊ शकतो, असे स्पष्टीकरण डॉ. राजन देतात.

१९८० च्या दशकात न्यूझीलंडने राबवलेली ‘इन्फ्लेशन टारगेटिंग’ (नियंत्रित भाववाढ) ही रिझव्र्ह बँकेने डॉ. राजन यांच्या नेतृत्वाखाली राबवायला सुरुवात केली. विकसित देशांत भाववाढ रोखणे हे एकमेव उद्दिष्ट असते. त्यामुळे तिथे इन्फ्लेशन टारगेटिंग राबवणे सोपे असते. विकसनशील देशांत मात्र भाववाढ रोखतानाच विकासाचा दर वाढवणे हेदेखील उद्दिष्ट असते. त्यामुळे भारतासारख्या विकसनशील देशात ही संकल्पना तितकीशी उपयोगी ठरणार नाही, असा आक्षेप काही तज्ज्ञ मंडळी घेतात. त्यांच्या या आक्षेपांना उत्तर देताना डॉ. राजन विकसनशील देशांपुढील आव्हाने मान्य करून पुढे सांगतात की, असे असले तरीही इन्फ्लेशन (भाववाढ) कधी हायपर इन्फ्लेशनमध्ये (अपरिमित भाववाढीत) बदलेल हे सांगता येत नाही. किती भाववाढ अर्थव्यवस्थेसाठी उपयुक्त आहे याची सीमारेषा कधीच स्पष्ट नसते. म्हणून किती भाववाढ अपेक्षित आहे याबद्दल जर एक जनमत बनवता आले तर त्या सार्वत्रिक अपेक्षेमुळे अपरिमित भाववाढ होणे टळू शकते. त्याप्रमाणे भारताने भाववाढीचे पंचवार्षिक लक्ष्य चार टक्क्यांवर ठेवून त्याला वर सहा टक्के आणि खाली दोन टक्के अशी सीमा आखून दिलेली आहे. त्या सीमारेषा ओलांडल्या तर सरकार आणि रिझव्र्ह बँक दीर्घ मुदतीचे उपाय करेल, अन्यथा एकदा घेतलेले धोरणात्मक उपाय प्रतिक्षिप्त क्रियेसारखे अर्थव्यवस्थेतील प्रत्येक झटक्यामुळे बदलले जाणार नाहीत.

पुढे व्याजदर ग्राहक किंमत निर्देशांकाप्रमाणे कमी ठेवले म्हणून पेन्शनर लोकांच्या तक्रारी आल्यावर त्यांना उत्तर देताना ‘डोसानॉमिक्स’ या शीर्षकाखालील भाषणात ते कमी व्याजदरामुळे कमी डोसे विकत घेता आले तरी भाववाढ कमी झाल्याने मुद्दल आपले मूल्य हरवून बसत नाही इकडे श्रोत्यांचे आणि वाचकांचे लक्ष वेधून घेतात. आणि ‘कमी व्याजदर कमी भाववाढ’ अशा व्यवस्थेत भाववाढीत मुद्दल वाहून न गेल्याने ते मुद्दल आणि व्याज मिळून ग्राहकांची क्रयशक्ती वाढलेली असते, हे पटवून देतात. त्याचवेळी ग्राहक किंमत निर्देशांकानुसार ठरवलेला व्याजदर घाऊक किंमत निर्देशांकावर आधारित व्याजदरापेक्षा जास्त आहे असे वाटणाऱ्या उद्योगक्षेत्राला समजावताना ते सांगतात, की रिझव्र्ह बँकेने जरी व्याजदर ०.२५ टक्के असा कमी केला तरी जोपर्यंत उद्योगक्षेत्र आपल्या व्यवसायातील जोखीम कमी करत नाही आणि संपूर्ण अर्थव्यवस्थेवरील अनिश्चिततेचे मळभ दूर होत नाही तोपर्यंत कर्ज देणाऱ्या बँका जोखीम अधिभार लावून व्याजदर चढाच ठेवतील. त्यामुळे व्याजदर कमी करण्यासाठी उद्योगक्षेत्राने रिझव्र्ह बँकेकडे आशेने बघण्याऐवजी आपल्या व्यवसायातील जोखीम कमी कशी करता येईल याकडे लक्ष द्यावे.

डॉ. राजन पुढे सांगतात, रिझव्र्ह बँकेने पतधोरण व्यवस्थित राबवले तरी काही गोष्टी तिच्या कक्षेबाहेरच्या आहेत. उदाहरणार्थ, पाऊस आणि शेतीचे उत्पादन. जर हे उत्पादन घटले तर पुरवठय़ात तूट निर्माण होऊन भाववाढ अटळ असते. त्याचबरोबर जेव्हा सरकार ‘मनरेगा’सारखे कार्यक्रम राबवते तेव्हा मजुरांचे किमान उत्पन्न वाढल्याने ते शेतीच्या कामाला अनुत्सुक होतात. परिणामी शेतीतही मजुरीचे दर वाढून शेवटी भाववाढ होते. त्या शिवाय जेव्हा सरकार कर्मचारी वेतनावर अधिकचा खर्च करते किंवा विविध सरकारी योजनांत भ्रष्टाचारामुळे पशाची गळती होते तेव्हा गळती झालेल्या या पशामुळे अर्थव्यवस्थेत एक उतार निर्माण होऊन भाववाढ होणे अटळ असते. त्यामुळे उत्तम मोसमी पाऊस, चांगलं पीकपाणी, मजुरीच्या आणि शेतीसाठीच्या कच्च्या मालाच्या दरात घट, शेतकऱ्याला मिळणाऱ्या आणि ग्राहकांनी दिलेल्या किमतीतील तफावतीत घट करण्यासाठी मध्यस्थांचे प्रस्थ कमी करणे, कररचनेत सुधार आणि विविध सरकारी योजनांत पारदर्शकता असणे हेदेखील भाववाढ रोखण्यासाठी महत्त्वाचे घटक आहेत. सगळी कामे केवळ रिझव्र्ह बँक करेल अशी अपेक्षा करणे चुकीचे आहे.

चलनवाढीसंबंधीच्या भाषणांच्या या विभागाच्या शेवटी पतधोरण ठरवण्यासाठी सरकारने बहुसदस्यीय समितीची रचना करण्याचा जो प्रस्ताव दिलेला होता त्याचे स्वागत करताना डॉ. राजन म्हणतात, पतधोरण ठरवणे आणि ते जाहीर करणे ही एका व्यक्तीची जबाबदारी असेल तर त्यात एकांगीपणा येऊ शकतो. अर्थव्यवस्था केवळ पूर्वी ठरवलेल्या नियमांनी चालत नसून कित्येकदा तिचे वर्तन बघून नियम ठरवावे लागतात. त्याशिवाय पतधोरण आणि करधोरण यात समन्वय नसेल तर सरकार आणि मध्यवर्ती बँक या दोघांत तणावाचे वातावरण तयार होणे स्वाभाविक असते. मात्र अर्थव्यवस्थेच्या विकासात असे तणावाचे प्रसंग अडसर ठरतात. आणि कित्येकदा पाशवी बहुमत असलेले सरकार पडद्याआडून पतधोरणावर आपला प्रभाव पाडू शकते. त्यामुळे पतधोरण ठरवताना त्यात सरकारचे मत ऐकले जावे आणि सरकारचा हा सहभाग लिखित नियमांनुसार संस्थात्मक पातळीवर असावा अशी व्यवस्था होणे पूर्ण अर्थव्यवस्थेसाठी फायद्याचे आहे, असे मत डॉ. राजन यांनी मांडले आहे.

बँकिंग क्षेत्राचे सक्षमीकरण

सरकारी बँकांचे खासगीकरण हा एक मार्ग काही तज्ज्ञांना सुयोग्य वाटतो, तर काही तज्ज्ञ त्याला विरोध करतात. पण डॉ. राजन यांच्या मते दोन्ही टोकाचे मार्ग तडकाफडकी अमलात आणणे फायद्याचे नसून त्याचा मध्यममार्ग अमलात आणला पाहिजे. स्पर्धा हा नवीन जगाचा मूलमंत्र आहे. त्यामुळे बँकांनी स्पध्रेच्या वातावरणास तयार राहायला हवे. ही स्पर्धा केवळ खासगी आणि सरकारी बँकांत राहणार नसून इतर वित्तीय संस्थादेखील त्यात उतरतील. तसे झाल्यास भारतीय वित्तीय क्षेत्रातील अडचणी दूर होतील, असे त्यांचे मत आहे. सरकारी तिजोरीकडून मिळणारा पाठिंबा गृहीत धरणं सरकारी बँकांनी बंद करावं आणि सरकारनेही तसे धोरण राबवावे असा सल्लाही ते देतात.

मोठे बांधकाम प्रकल्प उभे करणे सरकारने थांबवावे; ते क्षेत्र खासगी गुंतवणुकीसाठी खुले करावे. त्यासाठी कर्जरोख्यांचा बाजार तयार करावा. खासगी गुंतवणूक कंपन्यांना प्रोत्साहन द्यावे. या खासगी गुंतवणूक कंपन्यांशी स्पर्धा करण्यासाठी बँकांचे CRR (रोकडसंचिती प्रमाण) आणि SLR (वैधानिक तरलता प्रमाण) यांच्या धोरणांत सुसूत्रता आणावी. कर्जरोखे आणि खासगी गुंतवणूक कंपन्यांकडून स्पर्धा वाढल्याने बँकांकडील ठेवी कमी होतील. शिवाय या इतर वित्तीय संस्थांना CRR व SLR ची अट नसल्याने त्यांना नियंत्रणाखाली आणावे लागेल व त्याचबरोबर CRR व SLR च्या पातळीत घट करावी लागेल. यामुळे सरकारला उपलब्ध असणारा पसा कमी होईल, पण मोठे प्रकल्प सुरू करण्यातून सरकारने स्वत:ला बाजूला केलेले असल्यामुळे सरकारची मोठय़ा रकमेची गरजही कमी झालेली असेल. अशा रीतीने मिश्र अर्थव्यवस्थेला स्वयंपूर्ण करण्यासाठीचा मार्ग सुकर होईल, अशी मांडणी डॉ. राजन यांनी केली आहे.

बँकिंग क्षेत्र अजून स्पर्धात्मक करून त्याचा दर्जा सुधारण्यासाठी रिझव्र्ह बँक नवीन बँकांना परवानगी देण्याचे धोरण अमलात आणते आहे. त्यानुसार नवीन मोठय़ा व लघू बँकांना परवानगी देताना रिझव्र्ह बँकेचे धोरण शेवटी ‘मागाल तेव्हा परवानगीपर्यंत’ नेण्याचे सूतोवाच ते करतात. संगणक आणि दूरसंचार क्रांतीच्या लाटेवर ‘मोबाइल पेमेंट बँक’ नावाच्या नवीन प्रकारच्या बँकेची ते मुहूर्तमेढ करून देतात. सध्या गाजत असलेल्या ‘पेटीएम’ किंवा ‘एयरटेल’ या पेमेंट बँका या याच सक्षमीकरणाच्या धोरणाचा परिणाम आहेत.

२०१३ ला अमेरिकन मध्यवर्ती बँकेने सरकारी रोख्यांच्या बाबतीत आपले धोरण बदलले होते. त्यामुळे अमेरिकन वित्तीय क्षेत्रात बरीच पडझड झाली होती. या पडझडीतून सावरल्यावर भारताने आता मोठे बदल (बिग बँग रिफॉर्मस्) झटकन आणावेत अशी इच्छा अनेक अर्थशास्त्री करीत होते. त्यांना उत्तर देताना डॉ. राजन यांनी धक्कादायक पद्धतीने कुठलाही निर्णय राबवायला स्पष्ट नकार दिला. भारताच्या अर्थव्यवस्थेचे स्वरूप गुंतागुंतीचे आहे. वित्तीय क्षेत्राबाबत बहुसंख्य भारतीयांचे अज्ञान पराकोटीचे आहे. वित्तीय क्षेत्रात नियंत्रक संस्थांची उभारणी अजून फारच प्राथमिक पातळीवर आहे. त्यामुळे बँकिंग क्षेत्राची व्याप्ती वाढवणे जरुरीचे असले तरी त्यासाठी घाई-गडबड करून चालणार नाही. एका बाजूला आपल्या डिमॅट खात्यातून लोकांना सरकारी रोख्यांचे व्यवहार करू देत असतानाच गुंतागुंतीच्या वायदे (डेरिव्हेटीव्ह्ज) बाजाराला मात्र कडक नियंत्रणाखाली ठेवणे, उद्योगांना बँकांव्यतिरिक्त इतर वित्तीय संस्थांकडून कर्जे उचलण्यास परवानगी देणे, या वित्तीय संस्थांनी बँकांकडून कर्जे घेण्यावर नियंत्रण वाढवून त्यांना बाजारातून कर्जे घेण्यास प्रोत्साहन देणे, भारतीय वित्तीय बाजारात परदेशीयांना व्यवहार करण्यास उत्तेजन देताना परदेशी बाजारात भारतीय रोख्यांच्या विक्रीवर नियंत्रण ठेवणे, असे उपाय आवश्यक आहेत. याप्रकारे रिझव्र्ह बँकेचे धोरण पुढे जाईल, असे डॉ. राजन सांगतात.

सामान्य जनतेतील वित्तीय क्षेत्राबाबतचे अज्ञान हे भारताच्या अर्थव्यवस्थेला मारक आहे. त्यामुळे जितके अधिक लोक बँकिंगच्या सेवेचा लाभ घेऊ शकतील तितका भारत महासत्ता होण्याचा मार्ग प्रशस्त होत जाईल हे सांगून अधिकाधिक जनतेच्या सहभागासाठी डॉ. राजन यांनी नवीन लोक बँकिंगच्या प्रभावाखाली आणणे, आहेत त्यांना अधिकाधिक सेवा पुरविणे आणि सेवा अधिकाधिक सुरक्षित करीत जाणे या तीन मार्गदर्शक तत्त्वांचा पुरस्कार केला आहे. त्यासाठी आहेत त्या संस्थांना जास्तीचे अधिकार देणे, एकेक कामासाठी समर्पित नवीन संस्था उभारणे आणि कर्जाऐवजी बचतीच्या मार्गाने लोकांना बँकिंग क्षेत्राशी जोडणे हे तीनही मार्ग ते महत्त्वाचे मानतात.

कर्जवसुली आणि दिवाळखोरी

कर्जवसुली आणि दिवाळखोरी या भारतीय आर्थिक क्षेत्रापुढील जटिल आणि व्यापक समस्या आहेत. याविषयी बोलताना डॉ. राजन परखड मते मांडतात आणि उपायही सुचवतात. शेतीकर्ज माफी हा सध्याचा गाजलेला मुद्दा असताना डॉ. राजन कर्जमाफीबाबत आपली नापसंती स्पष्टपणे नोंदवतात. पण त्यांना लहान कर्जदारांपेक्षा मोठे कर्जदार अधिक धोकादायक वाटतात. ‘आजारी कंपन्या’ या संकल्पनेबरोबर भारताने ‘आजारी प्रवर्तक’ नावाची संकल्पनाही भारताने वापरावी अशी सूचना ते करतात. जोखीम घेणारा उद्योजकवर्ग मोठय़ा प्रमाणात असेल तर रोजगारनिर्मिती होते हे मान्य करताना जोखीम घेणे हे बँकांचे काम नसून उद्योजकाचे आहे, हा मुद्दा ते पुन्हा अधोरेखित करतात. प्रकल्प अडचणीत आला, की बँकेकडून आणि सरकारकडून मदत मागणारे प्रवर्तक नंतर प्रकल्प फायद्यात आला की बँक आणि सरकारप्रति आपले काही कर्तव्य नाही असेच वागतील हे मान्य करूनही अडचणीत आलेल्या प्रकल्पांना मदत करावी अशी सूचना ते करतात. भारतात कर्जवसुलीसाठी नवीन कडक कायदे करण्याची आवश्यकता नसून आहेत ते कायदे योग्य रीतीने राबविणे, कर्जवसुलीच्या निकालांविरुद्ध अपील करण्यासाठी कडक अटी घालणे, अपिले लवकर निकाली निघावीत म्हणून अपील न्यायालयांना प्रोत्साहन देणे असे मार्ग ते सुचवतात.

प्रासंगिक भाषणांच्या विभागात डॉ. राजन विविध मुद्दय़ांना स्पर्श करतात. सरकारी खर्चाना सरकारने वेसण घालण्याबरोबरच दर्जेदार उत्पादन, सुलभ वितरण, सुयोग्य किंमत निर्धारण, ग्राहक संरक्षण आणि नफा या पाच गोष्टींकडे लक्ष दिल्याशिवाय सर्व भारतीयांना अर्थव्यवस्थेचे फायदे मिळणार नाहीत, असे प्रतिपादन ते करतात. तसेच सर्वागीण विकासासाठी शिस्त जितकी महत्त्वाची आहे तितकीच लोकशाही आणि सर्वसमावेशकताही महत्त्वाची आहे. मुक्त अर्थव्यवस्था आणि स्पर्धा हेच आपल्या देशाला पुढे नेऊ शकतात आणि त्यासाठी कुठल्याही भेदभावाशिवाय सर्व भारतीयांचा सहभाग आवश्यक आहे. भारतीय संस्कृती सर्वसमावेशक आणि सहिष्णू आहे. आर्थिक महासत्ता बनण्यासाठी हे दोन्ही गुण टिकवून ठेवणे आवश्यक आहेत. टीकाकारांबद्दल आदर दाखवणे आवश्यक आहे, असे मतही त्यांनी मांडले आहे. भाषणानंतरच्या विभागात डॉ. राजन यांनी आधी केलेले लिखाण मांडलेले आहे. २००८चे आंतरराष्ट्रीय वित्तीय संकट येण्यापूर्वी त्याबद्दल अचूक भाकीत करून डॉ. राजन आंतरराष्ट्रीय वित्तीय क्षेत्रात कौतुकाचा विषय ठरले होते. त्या संकटाच्या पाश्र्वभूमीवर भविष्यकालीन संकटांवर मात कशी करावी याबद्दल त्यांचे विचार मौलिक आहेत.

संपूर्ण पुस्तकभर २००८ ते २०१६ पर्यंत जागतिक अर्थव्यवस्था आणि राजकारण कशा रीतीने पुढे सरकत होते, त्याविषयी डॉ. राजन कसा विचार करीत होते आणि अधिकाराच्या पदावर असताना संस्थात्मक पायाभरणी करण्यासाठी ते कशा प्रकारे कार्यरत होते याचे स्पष्ट चित्र पाहायला मिळते. परंतु पुस्तक सुंदर असले, भाषा प्रवाही असली तरीही पुस्तक वाचताना वाचकाला अर्थशास्त्रीय संकल्पना माहीत असल्यास समजणे सोपे जाते, अन्यथा पहिले दोन उपविभाग वाचकाला निरस वाटू शकतात.

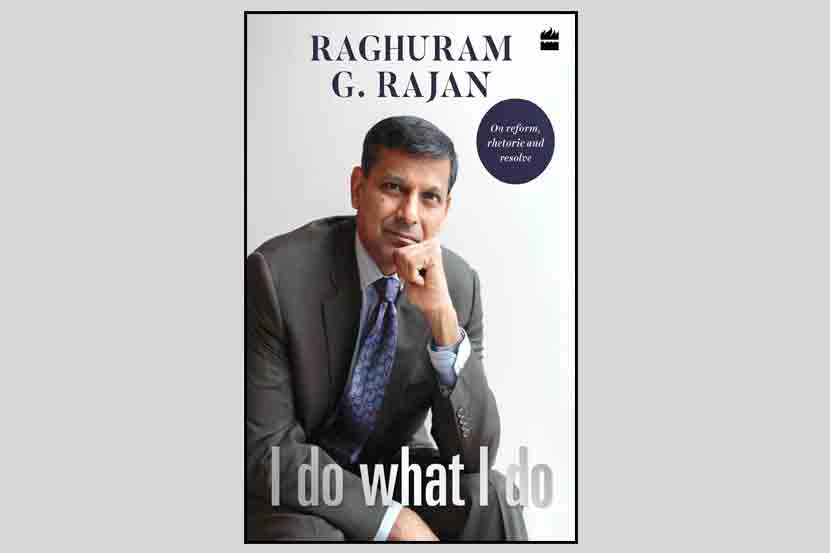

- ‘आय डू व्हॉट आय डू’

- लेखक : रघुराम जी. राजन

- प्रकाशक : हार्पर बिझनेस

- पृष्ठे : ३४४, किंमत : ३४९ रु.

आनंद मोरे

anandmore@outlook.com