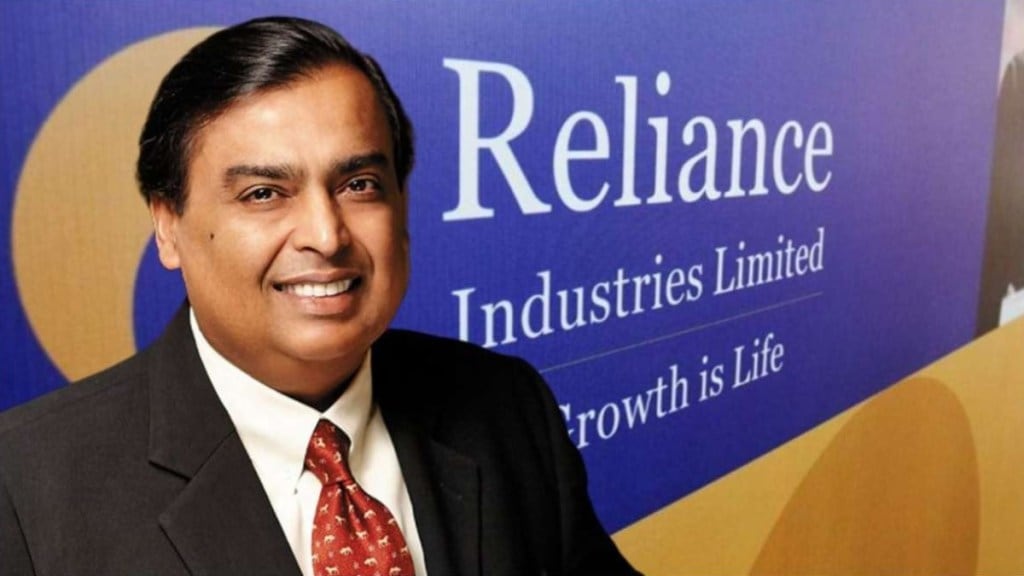

Reliance Industries Bond Sale: मुकेश अंबानींच्या मालकीच्या रिलायन्स इंडस्ट्रीजने देशातील सर्वात मोठी बाँड विक्री सुरू करण्याचा निर्णय घेतला आहे. या बाँड विक्रीद्वारे कंपनी बाजारातून अंदाजे २० हजार कोटी रुपये जमा करेल. BFSI नसलेल्या खासगी कंपनीकडून येणारी ही सर्वात मोठी ऑफर आहे. २०२० नंतर पहिल्यांदाच रिलायन्सकडून असे पाऊल उचलले जात आहे.

या बातमीसह सर्व प्रीमियम कंटेंट वाचण्यासाठी साइन-इन करा

या बातमीसह सर्व प्रीमियम कंटेंट वाचण्यासाठी साइन-इन करा

Already have an account? Sign in

सर्व प्रीमियम कंटेंट, ई-पेपर व अर्काइव्हमधील सगळे लेख वाचण्यासाठी

सबस्क्रिप्शनचे फायदे

हजारपेक्षा जास्त प्रीमियम लेखांचा आस्वाद घ्या ई-पेपर अर्काइव्हचा पूर्ण अॅक्सेस कार्यक्रमांमध्ये निवडक सदस्यांना सहभागी होण्याची संधी ई-पेपर डाउनलोड करण्याची सुविधा