-देवदत्त धनोकर

बचत आणि गुंतवणुकीचा योग्य ताळमेळ घेतल्यास आर्थिक उद्दिष्टे सहज आणि जलदरीत्या पूर्ण करता येतात. आजच्या लेखात आपण बचतीचे महत्त्वाचे पर्याय आणि त्यांची आर्थिक नियोजनातील उपयुक्तता याची माहिती घेणार आहोत.

बचतीचे पर्याय – बँकेतील बचत खाते, बँकेतील मुदत ठेव, पोस्टाच्या पीपीएफसह विविध योजना यांचा प्रभावीपणे वापर आपण आर्थिक नियोजनात करू शकतो.

बँक बचत खाते आणि बँकेतील मुदत ठेव – पुढील एक ते दोन वर्षांत साध्य करावयाच्या आर्थिक उद्दिष्टांकरिता बचत खाते आणि मुदत ठेव उपयुक्त ठरते.

फायदे – तातडीच्या गरजेच्या वेळी एटीएमच्या माध्यमातून २४ तासांत कधीही पैसे मिळवणे शक्य होऊ शकते. आपत्कालीन निधीतील काही रक्कम आपण बँक बचत खाते आणि मुदत ठेवींमध्ये ठेवावी.

मर्यादा – मिळणारे व्याज महागाईवाढीपेक्षा कमी असते, त्यामुळे केवळ अल्पकालीन उद्दिष्टांसाठीच उपयुक्त असतात.

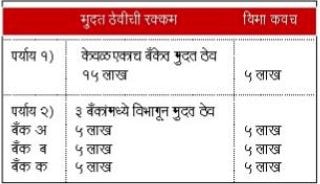

दक्षता – बँकेतील मुदत ठेवींना विशिष्ट रकमेपर्यंतच (पाच लाख रुपये) विमा संरक्षण प्राप्त असते. जर काही कारणाने बँक कायमची बंद झाली तरीही विम्याच्या मदतीने आपली ठेव सुरक्षित राहते. जर मोठ्या रकमेच्या मुदत ठेव करावयाच्या असतील तर मुदत ठेव केवळ एकाच बँकेत न करता विविध बँकांत करून आपण जोखमीचे नियंत्रण करू शकतो. उदाहरणाच्या मदतीने हा मुद्दा अधिक स्पष्ट होईल. माधवरावांना १५ लाख रुपयांची बँक मुदत ठेव करावयाची आहे आणि मुदत ठेवींना ५ लाखांपर्यंत विमा संरक्षण असेल तर केवळ एकाच बँकेत मुदत ठेव करण्याऐवजी ३ बँकांत ५ लाखांची मुदत ठेव करून माधवराव जोखमीचे नियंत्रण करू शकतात.

पर्याय १ मध्ये केवळ ५ लाखांच्या मुदत ठेवींसाठी विमा कवच असेल आणि पर्याय २ मध्ये ३ बँकांत रक्कम विभागून ठेवल्यामुळे संपूर्ण १५ लाखांकरिता विमा कवच प्राप्त होईल.

वारस नोंदणी (नॉमिनेशन) – आपल्या पश्चात आपली बचत आपल्या वारसांना किमान कागदपत्रांच्या मदतीने मिळावी याकरिता वारस नोंदणी (नॉमिनेशन) जरूर करावी. आपल्या जोडीदारासोबत संयुक्त बँक खाते, संयुक्त बँक मुदत ठेव खाते सुरू करूनदेखील आपण आपल्या पश्चात आपल्या वारसांना आपली बचत किमान कागदपत्रांच्या मदतीने मिळण्याची तरतूद करू शकतो.

बँक मुदत ठेवीबद्दल काही महत्त्वाचे मुद्दे

१) व्याज उत्पन्न – दरमहा/ त्रैमासिक/ अर्ध वार्षिक/ वार्षिक आणि मुदत पूर्ण झाल्यावर असे विविध पर्याय ग्राहकांना उपलब्ध असतात. आपल्या गरजेनुसार योग्य पर्यायांची निवड करावी. उदा. सेवानिवृत्त व्यक्ती दरमहा व्याज घेऊन आपला दरमहाचा खर्च भागवू शकतात.

२) स्थिर उत्पन्न – एकदा ग्राहकांनी मुदत ठेव केली की, त्या निश्चित केलेल्या कालावधीसाठी ठरलेल्या व्याजदराने व्याज मिळते.

३) कर आकारणी – मुदत ठेवीवरील उत्पन्न करपात्र असते. (* अटी लागू)

४) कर बचतीचा अतिरिक्त लाभ – ५ वर्षांच्या कालावधीसाठी टॅक्स सेव्हिंग फिक्स डिपॉजिटमध्ये बचत करून प्राप्तिकर खात्याच्या कलम ८०सी नुसार करबचतीचा लाभ मिळवता येतो. ज्येष्ठ नागरिक ज्यांना किमान जोखीम घेऊन करबचतीचा लाभ घ्यायचा आहे, त्यांच्यासाठी टॅक्स सेव्हिंग फिक्स डिपॉजिट उपयुक्त आहे. ५) कर्जाची सुविधा – मुदत ठेवीवर कर्ज मिळण्याची सुविधा असते. तातडीच्या गरजेसाठी असे कर्ज उपयुक्त ठरू शकते.

केस स्टडीज – १) बँक दिवाळखोरीत निघाल्यावर केवळ एकाच बँकेत सर्व रक्कम ठेवणाऱ्या अनेक ज्येष्ठ नागरिकांना विविध आर्थिक अडचणींचा सामना करावा लागला.

उपाय – आपली रक्कम विविध बँकांत विभागून ठेवून जोखमीचे नियंत्रण करावे.

२) बँक मुदत ठेव समजून कंपनी मुदत ठेवीत गुंतवणूक करणे – अनेकदा असे आढळते की, १ टक्का ते २ टक्के अधिक दराने व्याज मिळवण्यासाठी कळत/नकळत ज्येष्ठ नागरिक कंपनी मुदत ठेव करतात. कंपनी मुदत ठेव आणि बँकेतील मुदत ठेव यातील फरक लक्षात न आल्यामुळे अजाणतेपणी खूप मोठी जोखीम घेऊन अनेक ज्येष्ठ नागरिक कंपनी मुदत ठेव करतात आणि त्यामुळे त्यांच्या आर्थिक नियोजनावर विपरीत परिणाम होत असतो. अशा घटना टाळण्यासाठी बचत करतानादेखील तज्ज्ञाचा सल्ला जरूर घ्यावा .

महत्त्वाचे – आर्थिक व्यवहारांची सुरुवात आपण बँक बचत खात्याच्या मदतीने करत असतो. थोडक्यात आर्थिक शिक्षणाची बाराखडीच आपण बँक बचत खात्याच्या मदतीने गिरवायला लागतो. अर्थात बाराखडी शिकल्यावर जसे भविष्यात आपण विविध विषयांची माहिती घेतो आणि आपले आयुष्य समृद्ध करतो त्याच प्रकारे आर्थिक व्यवहारांना बँक बचत खात्याच्या मदतीने सुरुवात केल्यावर तिथेच न थांबता बचतीसोबतच गुंतवणूक करून आपली आर्थिक उद्दिष्टे साध्य करावीत.

लेखक पुणेस्थित गुंतवणूक सल्लागार

dgdinvestment@gmail.com