TDS ही उत्पन्नाच्या स्रोतांमधून कर गोळा करण्याची सरकारी प्रक्रिया आहे. एखादी कंपनी कर्मचाऱ्यांच्या पगारातून काही टक्के कर कपात करते, जी सरकारकडे जमा केली जाते. कर भार कमी करण्याच्या उद्देशाने पगार, व्याज, भाडे आणि कमिशन यांसारख्या विविध उत्पन्न श्रेणींना लागू होते. भारतातील TDS प्रणाली ही कर्मचारी आणि कंपनी दोघांसाठीही महत्त्वाची असते. परंतु नवीन कर प्रणाली विरुद्ध जुनी कर प्रणाली यातील पगारावरील टीडीएस कपात करून घेण्यासाठी कोणती फायदेशीर आहे हे जाणून घेणार आहोत. नवीन आर्थिक वर्ष २०२४-२५ हे १ एप्रिलपासून सुरू झाले आहे. परंतु मागील वर्षाचे प्राप्तिकर कायदे हे आर्थिक वर्ष २०२३-२४ आणि आर्थिक वर्ष २०२४-२५ साठी लागू राहतील. कारण सरकारने त्यात कोणताही बदल केलेला नाही. निवडणुकीनंतर आगामी अर्थसंकल्पात संभाव्य बदलांची घोषणा केली जाऊ शकते. या आर्थिक वर्षातील कर नियोजनाच्या दृष्टीने पगारदार व्यक्तींसाठी एप्रिल महिना महत्त्वाचा आहे. कारण त्यांना त्यांच्या नियोक्त्यांना आर्थिक वर्ष २०२४-२५ साठी जुनी किंवा नवीन कर व्यवस्था निवडण्याची संधी मिळते. ही निवड त्यांच्या वर्षभरातील पगाराच्या उत्पन्नातून वजा केलेल्या कराची रक्कम ठरवते.

नवीन आणि जुनी प्राप्तिकर व्यवस्था कशी निवडायची?

पगारदार कर्मचाऱ्याने त्यांच्या नियोक्ताला त्यांच्या पसंतीच्या कर प्रणालीची माहिती दिली नाही, तर नवीन कर व्यवस्था आपोआप लागू होते. खरं तर प्राप्तिकर टप्प्याच्या आधारे कर कपात केली जाते. जर एखाद्या पगारदार कर्मचाऱ्याने आर्थिक वर्षाच्या सुरुवातीस त्यांचा कर कमी करणारी कर व्यवस्था निवडली नाही, तर त्यांना त्यांच्या पगारातून जास्त कर कपातीचा सामना करावा लागू शकतो. यामुळे त्यांचे घर घेण्यासाठीचा EMI वाढून वेतन कमी होते आणि त्यांना आर्थिक वर्ष २०२४-२५ साठी परतावा म्हणून भरलेल्या कोणत्याही अतिरिक्त कराचा दावा करण्यासाठी पुढील आर्थिक वर्षापर्यंत प्रतीक्षा करावी लागते.

सेंट्रल बोर्ड ऑफ डायरेक्ट टॅक्सेस (CBDT) ने एप्रिल २०२३ मध्ये एक परिपत्रक जारी केले, ज्यामध्ये नियोक्त्यांनी पगारातून TDS कापण्याची प्रक्रिया स्पष्ट केली. ET च्या रिपोर्टनुसार, आर्थिक वर्षात TDS संदर्भात व्यक्ती नवीन अन् जुन्या कर प्रणालींमध्ये बदल करू शकते. पगारावरील TDS साठी निवडलेल्या पद्धतीकडे दुर्लक्ष करून व्यक्ती त्यांचे प्राप्तिकर विवरणपत्र (ITR) भरण्यासाठी कर व्यवस्था निवडण्याचे त्यांना अधिकार असतो.

हेही वाचाः सेन्सेक्स प्रथमच ७५ हजारांवर विराजमान

प्राप्तिकर नियम २०२४-२५ काय आहे?

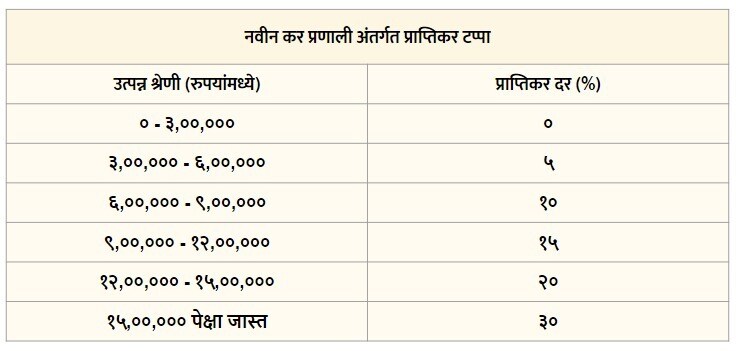

प्राप्तिकर व्यवस्था निवडताना पगारदार व्यक्तींना सध्याच्या प्राप्तिकर नियमांची माहिती असणे महत्त्वाचे आहे. नियम समजल्यानंतर त्यांना निर्णय घेण्यापूर्वी दोन्ही कर व्यवस्थांचे फायदे आणि तोटे मोजता आले पाहिजेत. जर एखाद्या पगारदार व्यक्तीने २०२४-२५ या आर्थिक वर्षासाठी नवीन प्राप्तिकर व्यवस्था निवडली, तर ते जुन्या कर प्रणालीमध्ये उपलब्ध असलेल्या बहुतांश कर सवलती आणि कपातीसाठी पात्र होणार नाहीत. नवीन कर प्रणालीच्या मुख्य वैशिष्ट्यांमध्ये हे समाविष्ट आहे.

१) ३ लाख रुपयांची मूळ सूट मर्यादा लागू असते

२) पगाराच्या उत्पन्नातून ५० हजारांची वजावट

३) आर्थिक वर्षातील निव्वळ करपात्र उत्पन्न ७ लाखांपेक्षा जास्त नसल्यास शून्य कर लागतो.

४) टियर २ NPS खात्यात नियोक्त्याचे योगदान कलम ८० सीसीडी (२) अंतर्गत कर सूट मिळण्यास पात्र आहे.

जर एखाद्या पगारदार व्यक्तीने २०२४-२५ साठी जुनी प्राप्तिकर व्यवस्था निवडली तर त्यांना कर सूट आणि कपात मिळू शकते.

१) मूलभूत सवलत मर्यादा व्यक्तीच्या वयानुसार बदलते. ६० वर्षांपेक्षा कमी वयाच्या लोकांसाठी २.५ लाख रुपये, ६० ते ७९ वर्षे वयोगटातील लोकांसाठी ३ लाख रुपये आणि ८० वर्षे किंवा त्याहून अधिक वयाच्या व्यक्तींसाठी ५ लाख रुपयांपर्यंत सूट आहे.

२) विविध सामान्य वजावट उपलब्ध आहेत, जसे की, कलम ८० सीमध्ये १.५ लाख रुपयांपर्यंतची वजावट, पगाराच्या उत्पन्नातून ५० हजार रुपयांची वजावट, आरोग्य विम्याच्या हप्त्यावर कलम ८० डी वजावट आणि घरभाडे भत्त्या (HRA) वर कर सूट, इतरांमध्ये कर सवलतींच्या अटींची पूर्तता केली जाते.

३) टियर-I NPS खात्यामध्ये नियोक्त्याचे योगदान कलम ८० सीसीडी (२) अंतर्गत कर सूटसाठी पात्र ठरते. याव्यतिरिक्त व्यक्ती कलम ८० सीसीडी (१ बी) अंतर्गत NPS गुंतवणुकीसाठी ५० हजार रुपयांच्या अतिरिक्त कर सूटचा दावा करू शकतात.

४) आर्थिक वर्षातील निव्वळ करपात्र उत्पन्न ५ लाख रुपयांपेक्षा जास्त नसल्यास शून्य कर देय आहे.

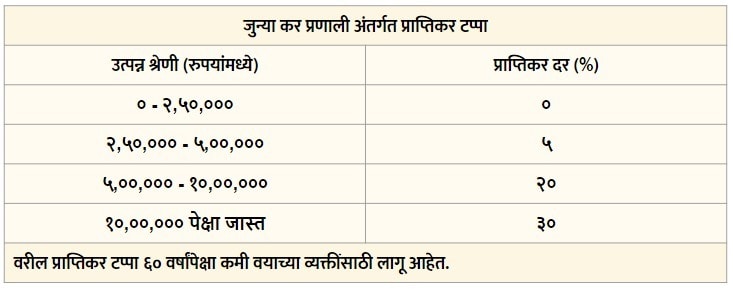

जुन्या कर प्रणाली अंतर्गत प्राप्तिकर टप्पा

जुन्या आणि नवीन दोन्ही प्राप्तिकर व्यवस्थांमध्ये देय प्राप्तिकरावर ४ टक्के उपकर लागतो. याव्यतिरिक्त दोन्ही कर रचनेंतर्गत ५० लाखांपेक्षा जास्त करपात्र उत्पन्नासाठी देय करावर अधिभार लागू होतो.

पगारावरील टीडीएससाठी नवीन विरुद्ध जुनी कर व्यवस्था

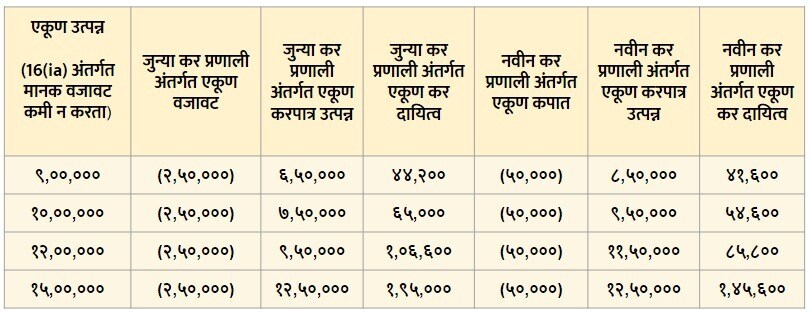

नियोक्त्याला पगारावरील TDS बद्दल माहिती देण्यासाठी जुन्या आणि नवीन प्राप्तिकर नियमांमध्ये निर्णय घेताना पगारदार व्यक्तींनी २०२४-२५ साठी त्यांच्या करपात्र उत्पन्नाचा अंदाज घेऊन सुरुवात केली पाहिजे. त्यानंतर त्यांना लागू कपात आणि सूट लक्षात घेऊन दोन्ही करांअंतर्गत त्यांच्या कर दायित्वाची गणना करणे आवश्यक आहे. कर दायित्वांची तुलना करून व्यक्ती कमी देय कर असलेला पर्याय निवडू शकतात. तुम्हाला २०२४-२५ मध्ये पगारवाढ मिळण्याची अपेक्षा असल्यास तुमच्या करपात्र उत्पन्नाचा अंदाज लावताना याचा विचार करा. चुकीची कर व्यवस्था कशी निवडल्याने तुमच्या पगाराच्या उत्पन्नातून जास्त कर कापला जाऊ शकतो हे स्पष्ट करणारी काही उदाहरणे येथे आहेत.

वजावटीसाठी पात्र व्यक्ती कशी ठरणार?

१) दोन्ही कर प्रणाली अंतर्गत ५० हजारांची वजावट

२) कलम ८० सीमध्ये १.५ लाख रुपये वजावट

३) कलम ८० सीसीडी (१बी) NPS योगदानासाठी जुन्या कर प्रणालीमध्ये ५० हजार रुपयांची वजावट. जुन्या कर प्रणालीनुसार, पगारदार व्यक्ती एकूण २.५ लाख रुपयांच्या कपातीचा दावा करू शकते.

जुनी कर व्यवस्था

नवीन कर प्रणालीअंतर्गत पगारदार व्यक्ती केवळ ५० हजार रुपयांच्या एकूण कपातीचा दावा करू शकते. जुन्या कर प्रणालीमध्ये सर्व उत्पन्न स्तरांवर कर दायित्व जास्त आहे. HRA कर सूट आणि कलम ८० डी वजावट यांसारख्या अतिरिक्त कपातीचा विचार करणे आवश्यक आहे. यामुळे जुन्या कर प्रणाली अंतर्गत नवीन कराच्या तुलनेत कमी कर दायित्व होऊ शकते. त्यामुळे पगारावरील TDS साठी निवडण्यापूर्वी व्यक्तींनी दोन्ही प्राप्तिकर नियमांतर्गत त्यांच्या अंदाजे कर दायित्वांची तुलना करणे महत्त्वाचे आहे. पगारदार व्यक्तींना आर्थिक वर्षात मालमत्ता विक्रीतून भांडवली नफा किंवा इक्विटी शेअर्स आणि म्युच्युअल फंडांकडून लाभांश मिळू शकतो. या उत्पन्नाचा अगोदरच अचूक अंदाज लावता येत नसल्यामुळे आर्थिक वर्ष २०२४-२५ साठी प्राप्तिकर विवरणपत्र भरताना प्रत्यक्ष करपात्र उत्पन्नावर आधारित दोन्ही कर प्रणाली अंतर्गत कर दायित्वाची तुलना करणे उचित आहे. वास्तविक कर दायित्वाच्या आधारावर, व्यक्तींनी अनुकूल कर व्यवस्था निवडली पाहिजे आणि त्यानुसार ITR दाखल करावा.