वसंत माधव कुळकर्णी

कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड फंड

या वर्षांच्या जानेवारी-मार्च या तिमाहीत जगभरातील भांडवली बाजारांनी कमालीची अस्थिरता अनुभवली. या बाजार घसरणीच्या काळात ज्या फंडाच्या मुद्दलाची कमीत कमी हानी झाली त्या फंडाच्या यादीत कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड हा फंड अग्रस्थानी राहिला आहे. केवळ याच पडझडीत नव्हे तर १ जानेवारी २०१० ते ३१ मार्च २०२० या मागील ११ वर्षे कालावधीतील बाजारातील पडझडींचा मागोवा घेतल्यास हा फंड सर्वाधिक कमी हानी झालेला फंड आहे. या ११ वर्षांत फंडाच्या मासिक चलत सरासरीने फंडाच्या मानदंड असलेल्या ‘निफ्टी ५०० टीआरआय’ला ८४ टक्के वेळा मागे टाकले आहे. मल्टीकॅप गटात संदर्भ निर्देशांकापेक्षा चांगली कामगिरी करण्याची सरस टक्केवारी ४२ टक्के आहे. मागील दहा वर्षांत फंडाच्या निधी व्यवस्थापकांत सात वेळा बदल झाले. निधी व्यवस्थापकांत बदल होऊनदेखील फंडाच्या कामगिरीत घसरणीचा एखादा तात्पुरता वगळता फंडाच्या कामगिरीत सातत्य राहिले आहे. जुलै २०१६ मध्ये फंडाची धुरा विद्यमान निधी व्यवस्थापक श्रीदत्त भांडवलकर यांच्याकडे आली. फंड घराण्याचे तत्कालीन मुख्य गुंतवणूक अधिकारी म्हणून रवी गोपाळकृष्णन आणि निधी व्यवस्थापक म्हणून श्रीदत्त भांडवलकर यांनी जी धोरणे राबवली त्या धोरणांनी फंडाला हे स्थैर्य दिले. डावाची उभारणी करताना एखाद्या कसलेल्या फलंदाजाने शैलीदार फटक्यांचे प्रदर्शन करावे तसे तिमाही मागून तिमाही फंडाच्या कामगिरीचा रतीब गुंतवणूकदारांच्या पदरात या फंडाने घातला आहे. सध्या श्रीदत्त भांडवलकर आणि मियुश गांधी फंडाचे अनुक्रमे निधी व्यवस्थापक आणि सहनिधी व्यवस्थापक आहेत. तर निमेश चंदन फंड घराण्याचे समभाग गुंतवणुकीचे प्रमुख आहेत. ‘सेबी’च्या फंड सुसूत्रीकरणानंतर फंड घराण्याने फंडाची वर्गवारी मल्टीकॅप गटात केली आहे.

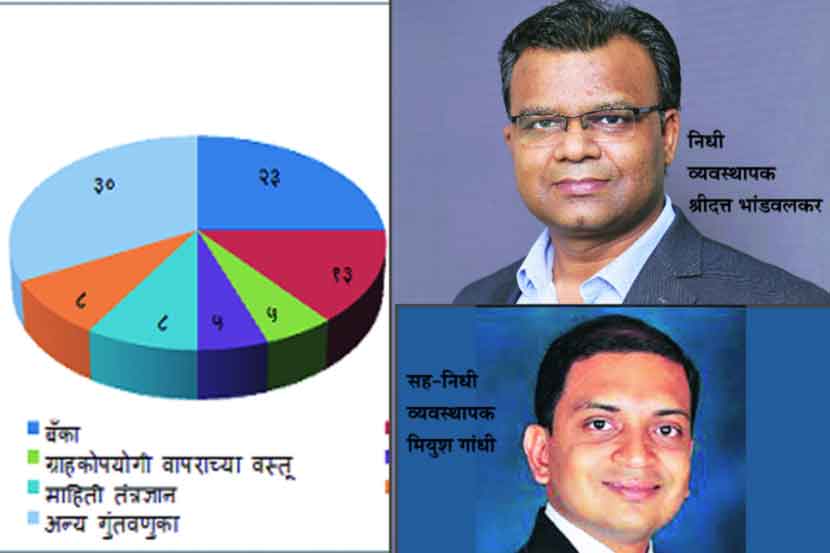

म्युचुअल फंडाच्या जोखीम समायोजित परतावा मोजण्यासाठी ‘शार्प रेशो’चा अवलंब केला जातो. फंडाचा तीन आणि पाच वर्षे कालावधीत जोखीम समायोजित परतावा मल्टीकॅप गटात दुसऱ्या स्थानी आहे. परताव्यात सातत्य राखतानाच समभागांची रोकडसुलभता जपण्याच्या गुणामुळे ऑक्टोबर-डिसेंबर कालावधीच्या क्रिसिल रँकिंगमध्ये फंडाला ‘टॉप क्वारटाइल’मध्ये स्थान मिळाले आहे. फंडाच्या गुंतवणुकीत ६५ ते ७० टक्के लार्जकॅप आणि उर्वरित २५ टक्के मिडकॅप आणि स्मॉलकॅपचा समावेश आहे. फंडाच्या गुंतवणुकीत एचडीएफसी बँक, रिलायन्स इंडस्ट्रीज, कोटक महिंद्र बँक, बजाज फायनान्स आणि हिंदुस्तान युनिलिव्हर यांसारख्या दिग्गजांनी दोन वर्षांच्या ध्रुवीकरण झालेल्या बाजारपेठेत फंडाच्या अव्वल कामगिरीत आपला वाटा उचलला, तर नंतरच्या घसरणीत इन्फोसिस, टीसीएस, डिव्हिस लॅब आणि अॅबट इंडिया सारख्या कंपन्यांनी फंडाला एनएव्हीतील मोठय़ा घसरणीपासून सावरले आहे. फंडाच्या गुंतवणुकीत निधी व्यवस्थापक दर्जेदार समभागांच्या ध्रुवीकरणाचा धोका पत्करण्यास कचरत नसल्याचे दिसत आहे. वृद्धीक्षम गुंतवणुकांत धोका पत्करताना व्यापारचक्राशी संबंधित लार्सन अॅण्ड टुब्रो, हनीवेल ऑटोमेशन, अल्ट्राटेक सीमेंट यांसारख्या कंपन्या प्रदीर्घ काळापासून फंडाच्या गुंतवणुकीचा भाग राहिल्या आहेत.

सद्य:परिस्थितीत करोना विषाणू संसर्गाने अर्थव्यवस्थेला ग्रासले असताना, कमी किंवा अल्प कर्जभार असलेल्या, तुलनेने स्थिर उत्पन्न देणाऱ्या आणि भांडवलावर पुरेसा लाभ (रिटर्न ऑन कॅपिटल) असलेल्या दर्जेदार कंपन्यांना गुंतवणूकदार पसंती देण्याची शक्यता असल्याने या समभागांचा भांडवली लाभ या फंडाला मिळेल. कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड मध्यम आणि उच्च जोखिमांक असलेल्या गुंतवणूकदारांना कमीत कमी पाच वर्षांच्या मुदतीसाठी या फंडाचा गुंतवणुकीसाठी विचार करावा.

घसरणीच्या काळातील फंडाच्या मुद्दलाची सुरक्षितता फंडाच्या ‘डाऊन साइड कॅप्चर रेशो’ने मोजता येते. तीन वर्षे कालावधीत फंडाचा ‘डाऊन साइड कॅप्चर रेशो’ ७३ आहे. हा रेशो जितका कमी तितका तो फंड सुरक्षित! मल्टीकॅप फंड गटातील फंडांच्या ‘डाऊन साइड कॅप्चर रेशो’ची सरासरी ९० आहे. याचा अर्थ घसरणीच्या काळात हा फंड त्याच्या गटातील सरासरीपेक्षा खूपच कमी भांडवल गमावतो. पाच वर्षे आणि दहा वर्षे कालावधीतील फंडाचा ‘डाऊन साइड कॅप्चर रेशो’ हा या फंडाच्या ‘कर्ते’पणावर शिक्कामोर्तब करतो. हा फंड २०१६ एक वर्षांचा अपवाद वगळता २०१४ पासून हा फंड ‘लोकसत्ताकर्ते म्युच्युअल फंड’ यादीचा भाग आहे. मागील सात वर्षे हा फंड आजतागायत आपले कर्तेपण सिद्ध करत आलेला आहे. सध्याच्या परिस्थितीत चिकित्सकपणे फंड निवड करण्याची गरज असल्याने नवख्यापेक्षा कर्तेपण सिद्ध केलेल्या या फंडावर विसंबून राहता येईल.

कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड फंड

या वर्षांच्या जानेवारी-मार्च या तिमाहीत जगभरातील भांडवली बाजारांनी कमालीची अस्थिरता अनुभवली. या बाजार घसरणीच्या काळात ज्या फंडाच्या मुद्दलाची कमीत कमी हानी झाली त्या फंडाच्या यादीत कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड हा फंड अग्रस्थानी राहिला आहे. केवळ याच पडझडीत नव्हे तर १ जानेवारी २०१० ते ३१ मार्च २०२० या मागील ११ वर्षे कालावधीतील बाजारातील पडझडींचा मागोवा घेतल्यास हा फंड सर्वाधिक कमी हानी झालेला फंड आहे. या ११ वर्षांत फंडाच्या मासिक चलत सरासरीने फंडाच्या मानदंड असलेल्या ‘निफ्टी ५०० टीआरआय’ला ८४ टक्के वेळा मागे टाकले आहे. मल्टीकॅप गटात संदर्भ निर्देशांकापेक्षा चांगली कामगिरी करण्याची सरस टक्केवारी ४२ टक्के आहे. मागील दहा वर्षांत फंडाच्या निधी व्यवस्थापकांत सात वेळा बदल झाले. निधी व्यवस्थापकांत बदल होऊनदेखील फंडाच्या कामगिरीत घसरणीचा एखादा तात्पुरता वगळता फंडाच्या कामगिरीत सातत्य राहिले आहे. जुलै २०१६ मध्ये फंडाची धुरा विद्यमान निधी व्यवस्थापक श्रीदत्त भांडवलकर यांच्याकडे आली. फंड घराण्याचे तत्कालीन मुख्य गुंतवणूक अधिकारी म्हणून रवी गोपाळकृष्णन आणि निधी व्यवस्थापक म्हणून श्रीदत्त भांडवलकर यांनी जी धोरणे राबवली त्या धोरणांनी फंडाला हे स्थैर्य दिले. डावाची उभारणी करताना एखाद्या कसलेल्या फलंदाजाने शैलीदार फटक्यांचे प्रदर्शन करावे तसे तिमाही मागून तिमाही फंडाच्या कामगिरीचा रतीब गुंतवणूकदारांच्या पदरात या फंडाने घातला आहे. सध्या श्रीदत्त भांडवलकर आणि मियुश गांधी फंडाचे अनुक्रमे निधी व्यवस्थापक आणि सहनिधी व्यवस्थापक आहेत. तर निमेश चंदन फंड घराण्याचे समभाग गुंतवणुकीचे प्रमुख आहेत. ‘सेबी’च्या फंड सुसूत्रीकरणानंतर फंड घराण्याने फंडाची वर्गवारी मल्टीकॅप गटात केली आहे.

म्युचुअल फंडाच्या जोखीम समायोजित परतावा मोजण्यासाठी ‘शार्प रेशो’चा अवलंब केला जातो. फंडाचा तीन आणि पाच वर्षे कालावधीत जोखीम समायोजित परतावा मल्टीकॅप गटात दुसऱ्या स्थानी आहे. परताव्यात सातत्य राखतानाच समभागांची रोकडसुलभता जपण्याच्या गुणामुळे ऑक्टोबर-डिसेंबर कालावधीच्या क्रिसिल रँकिंगमध्ये फंडाला ‘टॉप क्वारटाइल’मध्ये स्थान मिळाले आहे. फंडाच्या गुंतवणुकीत ६५ ते ७० टक्के लार्जकॅप आणि उर्वरित २५ टक्के मिडकॅप आणि स्मॉलकॅपचा समावेश आहे. फंडाच्या गुंतवणुकीत एचडीएफसी बँक, रिलायन्स इंडस्ट्रीज, कोटक महिंद्र बँक, बजाज फायनान्स आणि हिंदुस्तान युनिलिव्हर यांसारख्या दिग्गजांनी दोन वर्षांच्या ध्रुवीकरण झालेल्या बाजारपेठेत फंडाच्या अव्वल कामगिरीत आपला वाटा उचलला, तर नंतरच्या घसरणीत इन्फोसिस, टीसीएस, डिव्हिस लॅब आणि अॅबट इंडिया सारख्या कंपन्यांनी फंडाला एनएव्हीतील मोठय़ा घसरणीपासून सावरले आहे. फंडाच्या गुंतवणुकीत निधी व्यवस्थापक दर्जेदार समभागांच्या ध्रुवीकरणाचा धोका पत्करण्यास कचरत नसल्याचे दिसत आहे. वृद्धीक्षम गुंतवणुकांत धोका पत्करताना व्यापारचक्राशी संबंधित लार्सन अॅण्ड टुब्रो, हनीवेल ऑटोमेशन, अल्ट्राटेक सीमेंट यांसारख्या कंपन्या प्रदीर्घ काळापासून फंडाच्या गुंतवणुकीचा भाग राहिल्या आहेत.

सद्य:परिस्थितीत करोना विषाणू संसर्गाने अर्थव्यवस्थेला ग्रासले असताना, कमी किंवा अल्प कर्जभार असलेल्या, तुलनेने स्थिर उत्पन्न देणाऱ्या आणि भांडवलावर पुरेसा लाभ (रिटर्न ऑन कॅपिटल) असलेल्या दर्जेदार कंपन्यांना गुंतवणूकदार पसंती देण्याची शक्यता असल्याने या समभागांचा भांडवली लाभ या फंडाला मिळेल. कॅनरा रोबेको इक्विटी डायव्हर्सिफाइड मध्यम आणि उच्च जोखिमांक असलेल्या गुंतवणूकदारांना कमीत कमी पाच वर्षांच्या मुदतीसाठी या फंडाचा गुंतवणुकीसाठी विचार करावा.

घसरणीच्या काळातील फंडाच्या मुद्दलाची सुरक्षितता फंडाच्या ‘डाऊन साइड कॅप्चर रेशो’ने मोजता येते. तीन वर्षे कालावधीत फंडाचा ‘डाऊन साइड कॅप्चर रेशो’ ७३ आहे. हा रेशो जितका कमी तितका तो फंड सुरक्षित! मल्टीकॅप फंड गटातील फंडांच्या ‘डाऊन साइड कॅप्चर रेशो’ची सरासरी ९० आहे. याचा अर्थ घसरणीच्या काळात हा फंड त्याच्या गटातील सरासरीपेक्षा खूपच कमी भांडवल गमावतो. पाच वर्षे आणि दहा वर्षे कालावधीतील फंडाचा ‘डाऊन साइड कॅप्चर रेशो’ हा या फंडाच्या ‘कर्ते’पणावर शिक्कामोर्तब करतो. हा फंड २०१६ एक वर्षांचा अपवाद वगळता २०१४ पासून हा फंड ‘लोकसत्ताकर्ते म्युच्युअल फंड’ यादीचा भाग आहे. मागील सात वर्षे हा फंड आजतागायत आपले कर्तेपण सिद्ध करत आलेला आहे. सध्याच्या परिस्थितीत चिकित्सकपणे फंड निवड करण्याची गरज असल्याने नवख्यापेक्षा कर्तेपण सिद्ध केलेल्या या फंडावर विसंबून राहता येईल.